契约型私募基金暴雷,如何理性维权(篇二)

文/汪晶

引言

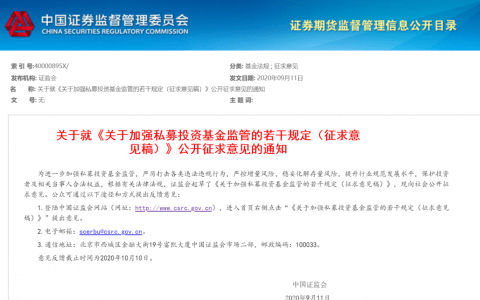

2019年7月23日中国基金业协会发布了一则“关于失联私募机构最新情况及公示第二十九批疑似失联私募机构”的公告,截止7月22日协会列入失联公告名单的私募机构已经有776家。紧接着,7月26日,协会又发布了一则“关于注销17家不能持续符合管理人登记要求的私募机构”的公告 ,短短的两段公告再次引起了轩然大波。

2018年,律师因操作契约型私募基金管理人变更事宜,发表了一篇名为“契约型私募基金管理人失联,投资人怎么维权”的文章。为此,2018年的时候,律师多次联系中国基金业协会,希望对于处于失联状态的私募基金管理人,通过投资人大会决议变更私募基金管理人的方式,寻求中国基金业协会的支持,达到变更管理人进行维权的效果。当时,中基协虽已经发布了诸多家失联私募机构,但是对于失联私募基金管理人变更事宜因暂无先例可循则未予以肯定的答复。不过,截至目前,值得高兴的是,2018年年底,全国首例通过召开投资人大会决议变更私募基金管理人的案例已经成功,该案例得到了中基协的支持,毕竟在顺利更换基金管理人之后,新的基金管理人才能有序进行清算、追缴基金财产、进行诉讼仲裁等事宜。不难看出,随着私募机构失联名单不断增加,协会在加强监管的同时,也在寻求更好地解决方法。

全国范围内私募机构频频暴雷,契约型私募基金的投资人应如何维权,此文,再作赘述。

一、投资人如何选择基金

投资人在选择投资一支私募基金时往往都是凭借较为表面的介绍,律师在接触和研究了大量的私募产品,以及对接了诸多产品经理后,总结得出就是私募基金管理人在设计产品时,抓住了投资人的心理,塑造国央企、上市企业背景,政府、票据等担保,市政、国央企工程,高档写字楼,实地考察项目……如此设计完全迎合了投资人的心理预期,成功的营销推荐了基金产品。几乎每一支私募基金的维权者中都有一群投资者会跳出来说当初投资就是看中了某某介绍或者实体考察的在建项目。而事实上,真正决定一支基金优劣的关键,均不是上述因素。

私募基金公司在近几年如雨后春笋般冒出,一支基金的优劣在人合性上主要取决于基金管理人、托管人、融资方三方。此文,我仅对这三类机构作简要说明。

首先,私募基金管理人必须要对融资方的融资项目做到足够详尽的尽职调查,对于担保、回款、期限、收益等均要做好评估,法律预防措施均要到位,担保方力求非关联方企业,拥有实际可履行的担保能力。在已经暴雷的私募机构中,融资方往往与管理人有裙带关系,或者与基金产品设计团队有关联关系,私募机构在评定融资方好坏时,项目实际情况不是评定的标准,而愿意进行融资、且愿意在资金层面配合管理人自融是很多暴雷管理人选择融资方的关键。投资人之所以选择私募基金,很大程度上是觉得相比P2P这类监管缺乏的投资来说,私募基金有托管、有协会备案,投资人觉得相较更为安全。实则不全然,因为私募管理人实际如何操作,协会的监管力度依然是有限的,作为投资人更是不了解的,往往都是到暴雷后,基金管理人因集资诈骗等罪名被刑事拘留后,投资人才后知后觉发现自融、资金池等违法操作。

其次,私募基金托管人,在私募机构没有暴雷之前,相信绝大多数投资人根本不会关注到托管人,而在律师看来托管人的选择很大程度上决定了维权难度。随着频发的基金暴雷后,有个怪象,托管人的说辞是托管费用很低,让托管人担责不合适。然而,律师认为,托管人的职责并不是因为托管人收取了多少费用,而是因为法律和基金合同约定了托管人应该履行的义务。基于此,律师建议,投资人可以查询全国暴雷的私募机构,就不难发现,某些托管人会经常出现在暴雷机构的托管人名单里,当然也有托管人是切实履行了托管职责,并认真在协助律师以及投资人维权的。

最后,私募基金融资方,市面上,契约型私募基金很大一部分业务构成是应收账款,因此,融资方项目的好坏,融资方的还款能力是一支基金项目优劣的重中之重。管理人与融资方之间是否有项目投资协议,融资方提供的担保是否有实际履行能力,具体的还款计划,资金投向融资方之后是否将资金全部用于项目等等,都是投资人应该了解的关键。律师发现,往往在暴雷之后,投资人才会关注到募集说明书上的融资方和实际基金的投向方发生了变化,或者管理人与融资方无协议,又或者融资方资金挪用、资金返回管理人形成资金池等等不合规的事实。因此,基金如何,律师建议,一定要穿透底层资产进行深度的剖析。

综上,投资人在选择投资基金时,应该理性全面综合考虑,必要时咨询律师或者专业投资人员。

二、契约型私募基金延期兑付,投资人应该如何理性维权

不要盲目寻求刑事司法程序救助。据律师了解,私募基金暴雷后,投资人维权的主要方式是找基金管理人和向有关部门写举报信。那为什么在此处,律师要提出不要盲目寻求刑事司法程序的救助?具体原因做了如下区分:

(一),如果私募机构的某只契约型私募基金延期兑付,投资人应穿透基金的底层资产情况,介入融资方的项目尽调,如果有完备的融资合同,且基金资金部分或者全部的确投向融资方,或者项目进展顺利、融资方资产足以兑付的情况,建议投资人尽快启动民事追偿程序。如果此时基金管理人不配合,则请托管人和律师受托尽快召集投资人大会更换管理人。基于基金账户专款专用的特性,新的基金管理人一旦接手,即使原管理人其他基金项目因为自融、资金池等原因进入刑事司法程序,或者原管理人主要责任人员被刑事拘留导致基金管理人失联,也不会影响已经变更完新的管理人的基金进行合法民事维权。毕竟,根据我国现行法律,刑事程序优先于民事程序,一旦刑事司法程序启动,投资人更多的只能是等,少则一年,多则数年,损失只会更大。同时,司法机关介入后,对管理人的全部基金和资产会统一审计,最终的方案对个别本身还算优质的基金未必有利。根据律师以往接触的案例,刑事程序一旦启动,融资方也会进入怠于偿还的疲惫期,给投资人追偿造成很大的负面阻碍。综上,基于投资人权益保护的角度考虑,该种情况下,律师认为民事维权对单只基金的投资人更为有效。

(二),如果投资人穿透底层资产,介入融资方后,发现基金存在绝大部分或者全部是自融、被挪用等违法操作的,应尽快向有关部门反映,止损和减少增加的被欺骗的投资人。

综上,契约型私募基金管理人或者托管人存在怠于履行职责、违法操作、失联等情况,此文引言部分已经提到,在另一篇文章中(点击阅读)律师详细说明了更换管理人的流程,此文不再赘述。新的管理人或者托管人更换后,才能有序进行清算、追缴基金财产、进行诉讼仲裁等事宜。

作者:汪晶 律师,刑民交叉工作室

微信扫一扫

微信扫一扫