裁判要旨

上市公司的股东及实际控制人在协议书中向原告承诺保底收益,原告基于此向法院要求两被告补偿其股权投资损失,因协议书是原告与两被告之间真实的意思表示,且协议书中约定的赔偿主体是上市公司的股东及实际控制人,而非上市公司本身,此种补偿并不损害上市公司、上市公司其他股东及其债权人的利益,应予支持。

案情简介

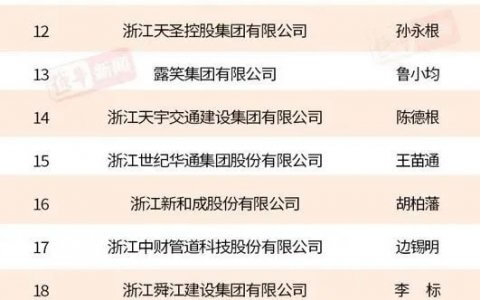

原告:浙江省宁波正业控股集团有限公司。

被告:上海嘉悦投资发展有限公司(原名深圳市和瑞源投资发展有限公司,以下简称嘉悦公司),系上市公司深圳市拓日新能源科技股份有限公司(以下简称拓日新能)股东。

被告:陈五奎,系上市公司拓日新能股东及实际控制人。

原告与拓日新能于2011年2月25日签订非公开发行股票认购协议,约定原告以每股21元的价格认购拓日新能非公开发行的395万股股票,共计8295万元。同日,原告与两被告签订了一份协议书,该协议第4条、第5条约定保底收益为认购成本的8%,即原告的净收益(出售全部认购股票的收益减去认购成本)若低于保底收益(认购成本的8%),嘉悦公司需在原告出售股票后三个工作日内以现金方式补足原告净收益与保底收益之间的差价,陈五奎对此补足事宜承担连带责任;该协议书第8条还约定除原告自身原因外,其余原因导致本协议无效的,嘉悦公司应赔偿原告损失,原告损失为净收益低于保底收益的差额部分,陈五奎对嘉悦公司的赔偿责任承担连带担保责任。之后,原告在所持股票解禁后于2012年4月17日将其认购的股票通过大宗市场的方式在二级市场进行出售,成交价格为9.10元/股,扣除交易佣金、印花税等之外,原告净收入为53825840.25元。按照原告与两被告签订的协议书约定,原告此次的净收益为-28966159.75元,保底收益应为6636000元,因此被告嘉悦公司须于2012年4月21日前向原告支付净收益与保底收益之间的差价35602159.75元,被告陈五奎对此承担连带清偿责任。原告与两被告就补偿问题未达成一致,故原告诉至法院,要求嘉悦公司补足收益款35602159.72元及相应的违约金,陈五奎承担连带清偿责任。

被告不同意原告诉请,认为协议书和认购协议紧密相连,协议书中涉及补偿的条款违背证券法、公司法等法律有关精神以及损害社会公共利益,应当确认无效;拓日新能股价持续下跌并非嘉悦公司主观过错,原告以大宗交易方式低价拋售拓日新能股票,该损失不应由嘉悦公司承担;原告进行的股权投资是一个不承担任何风险的投资,这与投资与风险并重这一市场经济原则相悖,故应当认定该协议为无效协议。

另查明,拓日新能股票自2012年4月19日起至今股价持续走低,2012年2月4日该股收盘价为每股6.05元。

裁判意见

一审法院认为,本案的主要争议焦点是原告与嘉悦公司、陈五奎所签订协议书中涉及补偿承诺的效力问题。根据我国合同法第五十二条第(五)项的规定,违反法律、行政法规的强制性规定的合同无效,最高人民法院《关于适用合同法若干问题的解释(二)》(以下简称合同法司法解释二)第14条将强制性规定限缩为效力性强制性规定。

相对于公开发行股票募集资金而言,本案中涉及上市公司拓日新能非公开发行新股募集资金属于私募股权投资。原告与拓日新能签订了非公开发行股票认购协议并依约支付了相应的认股款,在股票限售解禁后,原告在与拓日新能未能就锁定期达成延期协议后将所认购的股票予以出售,在股票出售之前亦将股票即将出售的事宜通知了被告嘉悦公司,故一审法院认为原告出售股票这一过程中并不存在违反认购协议的行为。原告持有的股票数量巨大,依据证监会的相关规定采用了大宗交易方式符合相关规定;更何况结合拓日新能股价走势及目前的市场价,原告出售股票之时将其投资做到了尽可能的减损。

由上述私募股权投资方式引申出投资损失的补偿问题,结合原告与两被告签订的协议书中约定,首先,从该份协议书签订的合同主体来看,原告作为拓日新能的股东并非与拓日新能订立保底收益条款,而是与拓日新能的股东即两被告订立;从协议书约定的内容来看,承担赔偿责任的主体也是拓日新能的股东及实际控制人(两被告),而非拓日新能本身。既然赔偿主体是拓日新能的股东即实际控制人,股东即实际控制人作为独立的公司法人及自然人对其自身作出的承诺应当独立承担相应的民事责任。上述民事主体即使承担相应的民事责任也并不会损害到拓日新能利益或其债权人利益,并不违反法律、行政法规中的效力性强制性规定。其次,被告嘉悦公司、被告陈五奎承诺若原告净收益低于保底收益,则由被告嘉悦公司承担补足责任,并由被告陈五奎承担连带责任,即被告嘉悦公司系主债务人,且主债务人并没有脱离债的关系,被告陈五奎作为第三人加入到原告与被告嘉悦公司的债权债务关系中,属于债的加入,由被告陈五奎与被告嘉悦公司共同向原告承担差价部分的赔偿责任,被告陈五奎与被告嘉悦公司为连带债务人。故一审法院认为原告与两被告订立的协议书体现了各方当事人的真实意思表示,当属有效,对各方当事人均具有合同约束力,故判决嘉悦公司、陈五奎支付原告补偿款35602159.75元及相应的违约金。

被告嘉悦公司、陈五奎不服一审判决,以一审同样理由提起上诉。

二审认定事实与一审认定一致。

二审法院认为,协议书的立约三方对于原告就涉案股票的认购若产生损失时该如何进行补偿的意思表示是明确的。根据已经查明的事实,嘉悦公司和陈五奎作为当时寻求定向增发股票的上市公司拓日新能之股东以及实际控制人,出于自身利益考虑促成上市公司拓日新能完成本次增发事项,嘉悦公司和陈五奎向原告承诺补偿具有一定的合理性。系争协议书作为一份合同是独立的,并不依附于原告与拓日新能签订的认购协议,且在法院审理中亦未发现该协议书相关条款存在无效的情形,故二审法院认同一审法院的认定,认为系争协议书中有关嘉悦公司与陈五奎对原告所作之补充损失承诺为有效。此外,综合系争协议书第4条、第5条、第8条的约定,除原告自身原因外,无论协议书是否有效,嘉悦公司与陈五奎均应补足原告净收益和保底收益之间的差价。原告在二级市场拋售拓日新能股票的行为符合一般投资者的理性思维,并未发现其有低价拋售的主观故意和事实行为,故二审法院驳回上诉,维持原判。

法官评析

本案中,被告认为系争协议书和认购协议紧密相连,协议书中涉及补偿的条款因违背证券法、公司法等法律有关精神以及损害社会公共利益,应当确定为无效。而原告认为系争协议书和认购协议是相互独立并合法有效的合同,上市公司股东之间对股权投资风险进行约定不违反法律法规的规定,嘉悦公司和陈五奎理应承担相应的责任。故本案的主要争议焦点是原告与被告嘉悦公司、陈五奎所签订的协议书中涉及补偿承诺的效力问题。

本案原告与两被告就协议书中涉及补偿承诺的效力认定意见相左,相互之间的自治机制失控,为及时纠偏失控的自治机制并保障意思自治机制的有效运作,就需要法院对系争的补偿承诺的效力进行评判。结合本案相关情况,影响合同效力的要件无外乎几点:行为人具有相应的民事行为能力;意思表示真实;不违反法律(效力性强制性规定)或诚信实用原则,或损害社会公共利益、他人合法利益、公序良俗等。

一、系争协议中补偿承诺是不是双方真实意思表示

意思自治精神的核心要求是法官要首先尊重商人的理性选择和商业判断,包括公司、股东和其他利益相关者基于自由和理性的心态所作的各种商业判断。

合同法第一百二十五条对于意思表示的解释进行了规定,即“当事人对合同条款的理解有争议的,应当按照合同所使用的词句、合同的有关条款、合同的目的、交易习惯以及诚实信用原则,确定该条款的真实意思。”根据上述规定,若双方当事人对意思表示的理解存在争议的,应综合合同条款、合同目的和诚实信用等原则先对其真实的意思进行认定,然后再作出符合双方真实意思的裁判。

从系争协议书的约定来看,系争协议书在第4条、第5条中约定若净收益低于保底收益,嘉悦公司承诺补足原告公司净收益和保底收益之间的差价,陈五奎对此补足事宜承担连带责任。除此之外,系争协议书三方在第8条中明确:除原告自身原因外,其余原因导致本协议无效的,嘉悦公司应赔偿原告损失,原告损失为净收益低于保底收益的差额部分,陈五奎对嘉悦公司的赔偿责任承担连带担保责任。由此可见,系争协议书在立约时,立约三方对原告就涉案股票的认购若产生损失时该如何进行补偿的意思表是明确的。

从原告与两被告订立协议书的目的来看,正如二审法院所述,嘉悦公司和陈五奎作为当时寻求定向增发股票的上市公司拓日新能之股东以及实际控制人,有理由相信,其出于自身利益考虑促成上市公司拓日新能完成本次增发事项,嘉悦公司和陈五奎向原告承诺补偿具有一定的合理性,故协议书中的补偿承诺是各方真实的意思表示。实际上各方也均对订立补偿承诺是其真实的意思表示不持异议。

二、系争补偿承诺是否违反效力性强制性规定

合同法司法解释二第14条将合同法第五十二条第(五)项规定的“强制性规定”限缩解释为“效力性强制性规定”。依反向解释,倘若某合同违反的强制性规定不是效力性强制性规定,则合同依然有效。倘若某法律或行政法规在确立某一强制性规范的同时,明确指出违反该规范的民事行为(含合同和章程等)无效或者不成立,则该强制性规范应被视为效力性规范,与之相抵触的民事行为一概无效。根据司自治精神,法院既要尊重公司自身的自治行为,也要尊重股东的自治行为,还要尊重公司法律关系各方基于私法自治精神达成的契约或契约型安排。凡是不公然违反法律规定中的效力性规范、诚实信用原则和公序良俗原则,不损害社会公共利益的公司章程、自治规章、契约和契约性安排都属于有效。一审和二审法院均确认原告与两被告之间设置补偿承诺的系争协议书独立存在,并不依附于原告与拓日新能签订的认购协议,且在审理过程中均未发现系争协议书中相关条款存在无效的情形,两被告在抗辩中也未能明确指出系争补偿条款具体违反何条效力性强制性规定而导致无效。

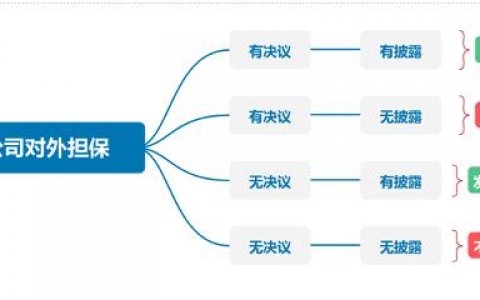

三、股东之间的补偿承诺的履行是否有损被投资公司及其利益相关方的利益

私募股权投资中投资方为维护自身利益,往往在投资协议中额外安排一系列的保护条款。本案中,系争的补偿承诺实质上就是一种保护投资方即原告的条款。而判断该种保护条款是否有效的标准,除了有无违反我国法律中效力性强制性规定外,另一个必须予以考量的因素就是是否损害被投资公司拓日新能及其利益相关方的利益。

原告作为投资方认购拓日新能非公开发行的股票,成为拓日新能的股东,倘若协议安排的赔偿主体为拓日新能,则一旦触发并履行补偿承诺,就会出现公司对股东的赔偿责任,客观上导致公司财产受损,并随之影响到公司股东及债权人的利益。故协议对补偿主体的约定不能导致公司资本的抽逃而损害公司债权人利益。而本案中补偿承诺的赔偿责任主体是拓日新能的股东及实际控制人,即一方股东对另一方股东的赔偿行为,不会有损公司及公司其他利益相关方的利益。

随着我国多层级资本市场不断得到完善和发展,私募股权投资近几年在我国得到了迅速的发展。私募股权投资中一些投资条款(例如可转债、优先股、回购条款、对赌协议等等)为了在我国法律环境下得到全部的认可,一些变通的操作方式通常是将原先应由投资者与目标公司之间的投资协议安排转化为投资者与目标公司股东或实际控制人之间的协议安排。

【来源】节选:刘锋、姚磊:《私募股权投资中股东承诺投资保底收益的效力》载《人民司法.案例》 2014年10期

微信扫一扫

微信扫一扫